Программный комплекс.

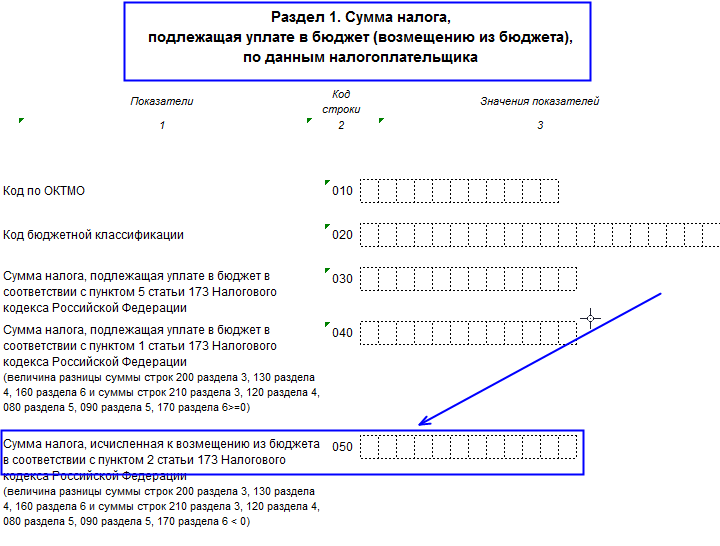

Программа Возмещение НДС: Налогоплательщик 2. Когда сумма входящего НДС, подлежащая вычету, больше суммы насчитанного налога по НДС, которую надо оплатить в бюджет, то разница между ними может быть возмещена налогоплательщику. Возмещение НДС налогоплательщику регулируется статьей 1. Налогового Кодекса РФ. Для упрощения процедуры возмещения ФНС создала для нас специальную программу — «Возмещение НДС: Налогоплательщик». Плательщик налогов вправе самостоятельно решить, использовать программу или применять другие способы заполнения документации.

Где скачать и как установить программу. Скачать последнюю версию программы можно на сайте налоговой инспекции по ссылке. Там же располагается подробная инструкция по установке и запуску программы. На самом деле установка «по умолчанию» не требует каких- то особенных знаний и производится пятью кликами «Далее». Последняя версия программы — 3. После установки на вашем рабочем столе появятся два ярлыка: Первый ярлык — непосредственно программа, а второй служит для системных настроек. Работа в программе «Возмещение НДС: Налогоплательщик»Получите 2.

С бесплатно: Непосредственно работа в программе обычно не вызывает трудностей. При первом запуске мы получаем окно настроек программы: После этого нужно перейти на вкладку «Список доступных деклараций» и добавить новую: Потом можно приступать к заполнению декларации: После внесения всех данных декларацию на возмещение НДС нужно сохранить. Осталось только сформировать файл для налоговой. Для этого перенесите нужные декларации в правый столбец и нажмите кнопку «Сформировать»: Программа Возмещение НДС и 1. СВ ряде других программ для ведения налогового и бухглатерского учета существует выгрузка данных в эту систему. К таким программам относится и 1.

С. С помощью обработки «Выгрузка в Возмещение НДС: Налогоплательщик» компании «Легкий код» из 1. С 8. 3 можно сформировать файл с товарами, номерами ГТД, кодами ТНВЭД и другой информацией: Его потом без труда можно загрузить на вкладке «Конвертация и прием данных»: Как происходит возмещение НДСПроизводя камеральные тщательные проверки деклараций НДС за определенный налоговый период, налоговики рассматривают обоснованность рассчитанной суммы, которую сам налогоплательщик предъявляет для возмещения. Если проверка нарушений не выявила, то за 7 суток будет принято окончательное решение о возмещении. Если обнаружились нарушения, то составляется фиксирующий документ камеральной налоговой проверки — акт.

На его содержание могут повлиять данные по возникшим сомнениям, пояснения или доказательства. Затем ситуация рассматривается руководящим лицом налоговой инспекции и принимается решение о применении или не применении в отношении налогоплательщика санкций за данные нарушения. Наряду с таким решением рассматривается вопрос о возмещении заявленной плательщиком суммы. Решения обычно бывают следующими: Полное возмещение заявленной организацией суммы. Возмещение суммы частично. Полный отказ в возмещении. Если на момент, когда будет принято решение, у налогоплательщика имеются какие- то неоплаченные налоги, государственные сборы, пени, штрафы, то сумма возмещения может быть зачтена в их счет.

Об использовании программы "Возмещение НДС: Налогоплательщик" для представления сведений об экспортной операции. Помогите пожалуйста, нужно сделать выгрузку из 1с в пик ндс. Должностная Инструкция Бухгалтера Пищеблока. Для этого необходимо скачать программный комплекс «Возмещение НДС: Налогоплательщик». Ведь, как сказала ФНС еще в 2006 г., .

При положительном исходе для налогоплательщика возвращение суммы происходит двумя способами: в общем или заявительном порядке. Причем в любом случае эта сумма по желанию заявителя может быть зачтена в счет последующих оплат НДС или перечислена на предоставленный налогоплательщиком счет обслуживающего его банка.

Рассмотрение в рамках заявительного порядка является более быстрым по срокам, но нуждается в наличии гарантии от банка. В ходе камеральной проверки налоговики рассматривают обоснованность желаемой к возврату плательщиком суммы НДС. Порядок возмещения Если установленное решение подтверждает зачет суммы, то Федеральный орган государственного казначейства делает возмещение средств на основании поручения, выданного налоговой, которое передается в сутки, следующие за днем принятия и утверждения решения. Казначейство обязано перечислить средства в срок до пяти рабочих дней, ставя в известность налоговиков о дате и установленной сумме возврата. Налоговый комитет обязуется поставить налогоплательщика в известность об исходе рассмотрения вопроса в течение пяти дней с момента принятия и утверждения решения. Предоставляется это решение лично в руки руководителю или в цифровом формате в разрешенной законодательством форме.

Если нарушены сроки возврата, начиная с двенадцатого дня с даты установленного решения начисляются проценты в рамках ставок рефинансирования Центрального банка РФ. Если плательщик НДС желает отнести положенную возвратную сумму в счет будущих выплат по НДС или оплаты других сборов государственного порядка и налогов, он обязан оформить соответствующее заявление. Отказы в денежных средствах, подлежащих к зачету.

Налоговики, делая камеральную проверку определенного налогового периода и рассматривания доводы плательщика о необходимости возврата НДС, могут принять решение отказать полностью или частично. Возникновение споров возникает из- за того, что суммы обычно являются довольно крупными. Отказ можно обжаловать на основании обоснованных аргументов. Достаточно часто обжалование происходит выигрышно для налогоплательщика.

Если компания подает на возврат необоснованные суммы, то налоговая, проведя проверку, откажет ей в возврате. А если допущенные ошибки не будут выявлены в течение проверки в заявительном порядке, то такая неправомерная подача к зачету суммы повлечет за собой применение оговоренной в законе ответственности. Если суммы по НДС налоговая служба не возвращает вовремя, то и эти структуры могут быть привлечены к ответственности в законном порядке. Итак, возмещение НДС налогоплательщикполучает в том случае, когда его входящий НДС превышает сумму рассчитанного НДС всего к оплате. Операция происходит на базе решения налоговой инспекции после осуществления камеральной проверки при адекватно поданных налогоплательщиком данных и при наличии документального подтверждения превышения суммы. Возврат происходит от местного Федерального казначейства на счет в банке, принадлежащий налогоплательщику.

- Подскажите,пожалуйста,как заполнить данные в программе "Возмещение НДС. Налогоплательщик" для передачи в ФНС: В разделе 7 .

- Обработка позволяет создать файл в формате NDS для программы Возмещение НДС: Налогоплательщик 3.0.8. Путем выгрузки .

Программа Возмещение Ндс Налогоплательщик Версия 3.0.8.6 Инструкция

Возмещение НДС налогоплательщику регулируется статьей 176 Налогового Кодекса РФ. Для упрощения процедуры возмещения ФНС создала для нас . Программный комплекс "Возмещение НДС: Налогоплательщик" версия 3.0.8.6. Архив документации: GUID.zip.

Когда нужно сдавать НДС, ручной труд весьма некстати, а ведь именно вручную приходится «забивать» номенклатуру в программе .

Возмещение Ндс Налогоплательщик 3.0.8.4 Инструкция По Заполнению

Статьи

- При Запуске Виснет Spin Tires

- Мишени Для Стрельбы

- Инструкция По Эксплуатации Автомобиля Ауди 80 Купе

- Учебник Немецкого Studio A1

- Программа Медицина

- Ред Фактор Игра

- Генрих Нейгауз Об Искусстве Фортепианной Игры Читать

- Бесплатные Гонки На Мотоциклах

- Книга Тибетский Буддизм И Современная Физика

- Бортовой Компьютер Омега 115 Инструкция

- Подробная Схема Инструкция На Апс-6 Сигнализации Калина